今日のお話は、複数法人を持っているオーナーやグループの方にとっては、必ず抑えておかないといけない制度になります。

⑴グループ法人税制の仕組みと適用対象

グループ法人税制は2010年度の税制改正において創設された税制です。

グループ法人税制は、企業グループを一つの法人のように捉えて課税するという仕組みです。

そして、グループ法人税制の対象となるのは、会社の規模や資本金の額に関わらず完全支配関係のあるグループ法人です。

① 支配関係の定義

支配関係とは、以下の2つの関係を指します。

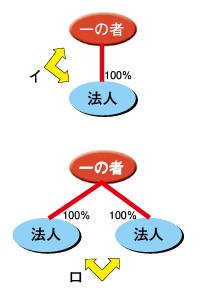

イ. 当事者間の支配関係

一の者(一つの法人または個人)が他の法人の発行済株式または出資の50%超を直接または間接に保有する関係。

ロ. 法人相互の支配関係

一の者と上記「イ」の支配関係がある法人間の相互の関係。

② 完全支配関係の定義

完全支配関係とは、以下の2つの関係を指します。

イ. 当事者間の完全支配関係

一の者が法人の発行済株式等の全部を直接または間接に保有する関係。

ロ. 法人相互の完全支配関係

一の者と上記「イ」の完全支配関係がある法人間の相互の関係。

⑶譲渡損益の繰延

100%グループ間において、固定資産・土地(土地の上物も含む)・有価証券・金銭債権および繰延資産の移転を行ったことによって生じる譲渡損益は、譲受法人においてその資産の譲渡などの事由が生じた場合、その譲渡法人において計上します。

譲渡直前の帳簿価額が、1,000万円以上のものに限ります。

そのため、例えば親会社が含み益のある固定資産を保有している場合、親会社は子会社に時価で固定資産を売却することができ、グループ内で固定資産を無税で有効活用できるのです。

⑷寄付金の損金不算入

100%グループ間の寄付金については、支出法人において全額損金不算入となります。

また、受領法人については全額益金不算入です。

つまり、子会社がキャッシュを潤沢に保有している場合には、別の子会社へ無税で資金移動をすることが可能です。

⑸配当の益金不算入

100%グループ内の法人から配当などを受けた場合は全額益金不算入となります。

そのため、子会社が持ち株会社である親会社へ配当をすることで、ここでも無税で親会社へ資金移動させることが可能です。

⑹現物配当の簿価譲渡

100%グループ間の、みなし配当を含む現物配当については、法人税法第62条の5第3項により、当該現物分配の現物分配法人の直前の帳簿価額によって譲渡をしたものとなります。

⑺ グループ法人税制のデメリット

資本金が1億円以下の中小法人に係る以下の優遇制度は、資本金が5億円以上の法人の100%グループ内の法人には適用されません。

●貸倒引当金の繰入れ

●欠損金等の控除限度額

●軽減税率

●特定同族会社の特別税率(留保金課税)

●貸倒引当金の法定繰入率の選択

●交際費等の損金不算入制度における定額控除制度

●欠損金の繰戻しによる還付制度

⑻まとめ

グループ法人税制は、完全支配関係に該当した場合、選択の余地はなく、上記4つの取引に該当すると強制適用となります。

グループ法人をお持ちの方は、要件等をしっかり確認しておきましょう。